Witamy w naszym regularnym poniedziałkowym podsumowaniu i prognozach na bieżący tydzień handlowy.

Ubiegły tydzień rozpoczął się od danych PMI ze strefy euro, które zasygnalizowały głębsze załamanie gospodarcze.

Brytyjski sektor prywatny zbliżył się w sierpniu do poziomu stagnacji.

Sierpniowe dane PMI zasygnalizowały kolejne niepokojące sygnały dla kondycji amerykańskiego sektora prywatnego.

WSKAZÓWKA: Przeczytaj pełne przemówienie J. Powella

https://www.federalreserve.gov/newsevents/speech/powell20220826a.htm

W tym tygodniu również nie oczekuje się zmian stóp procentowych.

Nasza uwaga skupi się głównie na środowych danych o inflacji w strefie euro i kanadyjskim PKB.

Źródła:

Witamy w regularnym podsumowaniu najważniejszych wydarzeń, które interesowały nas w ostatnim tygodniu handlowym.

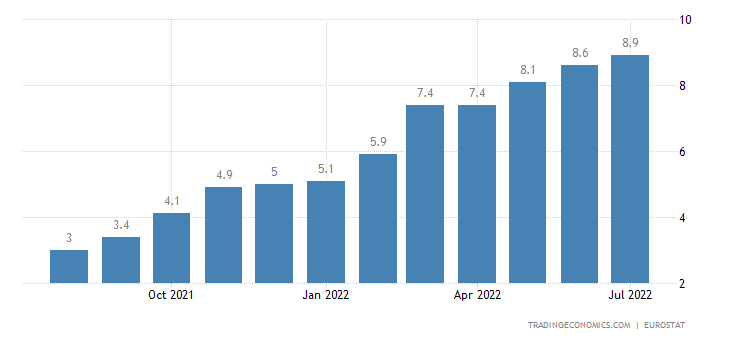

Inflacja w strefie euro nadal gwałtownie rośnie.

Po raz trzeci stopa bezrobocia w Wielkiej Brytanii pokazuje nam stabilne wyniki.

W pierwszej połowie tygodnia poznamy dane o kanadyjskiej inflacji, która utrzymuje się na wysokim poziomie, a rynek oczekuje podwyżki stóp procentowych o 75 pb na kolejnym posiedzeniu Banku Kanady.

Prawdopodobnie najważniejszym wydarzeniem ubiegłego tygodnia było posiedzenie RBNZ, na którym bank centralny podniósł stopy procentowe o 50 punktów bazowych.

W bieżącym tygodniu handlowym będziemy zainteresowani napływającymi danymi z Wielkiej Brytanii, USA i strefy euro

Źródła:

Witamy w naszym regularnym podsumowaniu najważniejszych wydarzeń minionego tygodnia i prognoz na bieżący.

Drugi tydzień sierpnia był bardzo skromny pod względem fundamentalnym. Mimo to obejrzeliśmy kilka interesujących wiadomości wartych zapamiętania.

Wszystkie oczy zwrócone były na środowe dane o inflacji w USA.

Roczna stopa inflacji w USA spadła w lipcu bardziej niż oczekiwano do 8,5 %.

Szwajcarska stopa bezrobocia osiągnęła zatem 2 % w lipcu 2022 roku.

W minioną środę poznaliśmy również najnowsze dane dotyczące inflacji w naszym kraju, gdzie ponownie odnotowaliśmy wyższe wartości niż ostatnio.

Kluczowe dla nas będzie środowe posiedzenie Banku Rezerw Nowej Zelandii, na którym oczekuje się, że bank centralny podniesie stopy procentowe o 50 punktów bazowych. Oznacza to, że do 3 %.

Źródła:

Witamy w pierwszym sierpniowym podsumowaniu najważniejszych wydarzeń, które śledziliśmy w minionym tygodniu.

Był on bardzo pracowity i oprócz klasycznych danych oczekiwaliśmy również trzech posiedzeń banków centralnych.

Przyjrzyjmy się, jak to się skończyło.

W ostatnim tygodniu handlowym napłynęły dane ze strefy euro, które nie wypadły tak dobrze.

Bank Anglii podniósł stopy procentowe o 50 punktów bazowych na czwartkowym posiedzeniu, zgodnie z oczekiwaniami rynku.

Ameryka zaoferowała nam podobne dane PMI i z rynku pracy w zeszłym tygodniu.

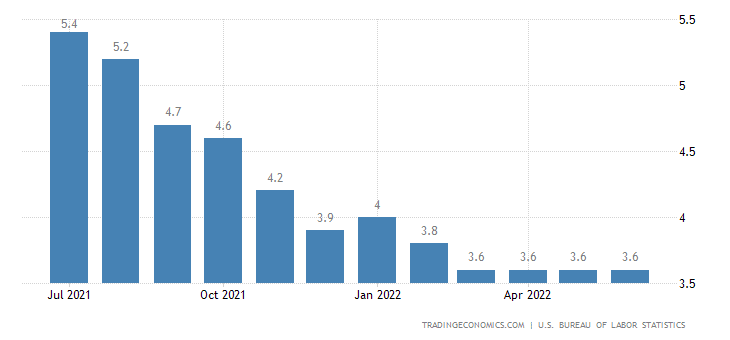

Sektor usług zasygnalizował najostrzejszy spadek od maja 2020 roku, a stopa bezrobocia spadła w lipcu do najniższego poziomu od lutego 2020 roku.

Na początku ubiegłego tygodnia Bank Rezerw Australii odbył posiedzenie w sprawie polityki pieniężnej i zgodnie z oczekiwaniami podniósł stopy procentowe o 50 pb.

CNB pozostawił stopy procentowe bez zmian.

Ten tydzień będzie znacznie gorszy.

Możemy spodziewać się, że większość napływających danych będzie pochodzić z USA i Wielkiej Brytanii, z najnowszymi danymi o inflacji w USA i piątkowym PKB z Wielkiej Brytanii w środę.

Źródła:

Ostatni tydzień handlu przyniósł nam kilka interesujących danych, na które warto zwrócić uwagę.

W tym tygodniu ponownie spodziewamy się zmienności na rynkach w związku z posiedzeniami banków centralnych.

W ubiegłym tygodniu nie poznaliśmy zbyt wielu danych ze strefy euro. Ciekawiej zrobiło się pod koniec tygodnia, kiedy poznaliśmy najnowsze dane o PKB i CPI/inflacji.

W środę obserwowaliśmy posiedzenie Fed w sprawie polityki pieniężnej, które według szacunków podniosło stopy procentowe o 75 punktów bazowych.

WSKAZÓWKA: Obejrzyj konferencję prasową Fed

We wtorek Bank Japonii opublikował protokół ze swojego ostatniego posiedzenia w sprawie polityki pieniężnej w lipcu, na którym ponownie pozostawił stopy procentowe na niezmienionym poziomie.

Bieżący tydzień handlowy znów będzie nieco bardziej zróżnicowany. Banki centralne ponownie znajdą się w centrum naszej uwagi.

Wtorek: Bank Rezerw Australii

Czwartek: Bank of Englad, Czeski Bank Narodowy

Źródła:

Źródło obrazu: https://www.federalreserve.gov/aboutthefed/aroundtheboard/history-buildings.htm

Ostatni tydzień handlu zaoferował nam wiele.

Zobaczmy razem, co ciekawego się wydarzyło i co nas zaskoczyło!

Ostatni tydzień handlowy zaoferował nam odpowiednią zmienność na euro.

Po południu EBC zdecydował na posiedzeniu dotyczącym polityki pieniężnej o podniesieniu podstawowej stopy procentowej z 0 % do 0,5 %.

We wtorek skupiliśmy naszą uwagę na danych z rynku pracy. Lipcowa stopa bezrobocia utrzymała się na stabilnym poziomie i pozostaje blisko najniższego poziomu.

Kanada zaoferowała nam dane o inflacji i sprzedaży detalicznej w drugiej połowie ubiegłego tygodnia, które okazały się pozytywne.

Spotkanie w sprawie polityki pieniężnej Banku Japonii pokazuje, że bank centralny nadal chce utrzymać bardzo luźną politykę pieniężną.

Bieżący tydzień handlowy zaoferuje nam nieco mniej.

Nasza uwaga skupi się na środowym posiedzeniu Fed, na którym spodziewana jest podwyżka stóp o 75 p.b., której towarzyszyć będzie konferencja prasowa FOMC.

Źródła:

Witamy w naszym regularnym poniedziałkowym podsumowaniu tego, co wydarzyło się w ostatnim tygodniu handlowym, który przyniósł wiele interesujących rzeczy.

W środku tygodnia pojawiły się najnowsze dane o brytyjskim PKB. Gospodarka Wielkiej Brytanii nieoczekiwanie wzrosła o 0,5 % miesiąc do miesiąca w maju 2022 r., odbijając się od spadku o 0,2 % w kwietniu i przewyższając szacunki rynkowe.

W czwartek mogliśmy zobaczyć interesujące "zjawisko naturalne" na parze walutowej EUR/USD, gdzie utworzono parytet walutowy, tj. 1 EUR = 1 USD. Parytet ten ostatni raz miał miejsce w grudniu 2002 roku.

Bank Kanady zaskoczył w środę rynki podnosząc swoją kluczową stopę procentową o jeden punkt procentowy (100 pb).

Wskazówka: pełne oświadczenie można znaleźć tutaj:

https://www.bankofcanada.ca/2022/07/fad-press-release-2022-07-13/

Bank Rezerw Nowej Zelandii również podniósł w środę stopy procentowe o 50 punktów bazowych, zgodnie z oczekiwaniami.

W czwartek o godzinie 5:00 odbędzie się posiedzenie Banku Japonii, na którym podjęta zostanie decyzja o bieżących ustawieniach polityki pieniężnej.

Tego samego dnia o godzinie 14:15 odbędzie się również posiedzenie Europejskiego Banku Centralnego, na którym spodziewamy się podwyżki stóp procentowych o 25 punktów bazowych.

Źródła:

Witamy w naszym regularnym poniedziałkowym podsumowaniu i prognozach.

W zeszłym tygodniu miało miejsce kilka interesujących wydarzeń, których nie można przegapić.

Czytaj dalej, aby być na bieżąco.

W ubiegłym tygodniu poznaliśmy kilka interesujących danych ze strefy euro, na które warto zwrócić uwagę.

Środowe dane o sprzedaży detalicznej w strefie euro pokazały, że wydatki na żywność i wyroby tytoniowe spadły drugi miesiąc z rzędu z powodu gwałtownego wzrostu cen.

W ostatnim tygodniu byliśmy świadkami kilku interesujących wydarzeń w Wielkiej Brytanii. Głównym wydarzeniem tygodnia była dymisja brytyjskiego premiera Borisa Johnsona po tym, jak ponad 50 posłów opuściło rząd.

Stopa bezrobocia w USA pozostała na niezmienionym poziomie 3,6 % w czerwcu 2022 r., takim samym jak w poprzednich trzech miesiącach.

Na wtorkowym posiedzeniu Bank Rezerw Australii potwierdził oczekiwania rynku i podniósł podstawową stopę procentową o 50 punktów bazowych.

Oprócz danych napływających z Wielkiej Brytanii (PKB) i australijskiego rynku pracy w ciągu tygodnia, będziemy zwracać uwagę na rynki szczególnie w środę, kiedy powinniśmy zobaczyć dwie podwyżki stóp procentowych

Źródła:

Źródło zdjęcia: www.bloomberg.com (fotograf: Niklas Halle'n)

Witamy w naszym regularnym poniedziałkowym podsumowaniu bardziej nieciekawych wydarzeń, na których skupiliśmy się w ostatnim tygodniu handlowym.

W zeszłym tygodniu Forum Europejskiego Banku Centralnego na temat bankowości centralnej 2022. Naszą uwagę skupiliśmy głównie na środowym panelu, w którym wystąpiło 3 przedstawicieli banków centralnych:

Andrew Bailey - gubernator Banku Anglii, Christine Lagarde - prezes EBC, Jerome Powell - prezes Fed.

Tutaj znajdziesz rekord:

Spowolnienie w brytyjskim przemyśle nadal znajduje odzwierciedlenie we wzroście produkcji zbliżającym się do stagnacji i spadku nowych zamówień.

Majowa sprzedaż detaliczna w Australii wzrosła o 0,9 %, tyle samo co w kwietniu. Pobiło to szacunki rynkowe, które kształtowały się na poziomie 0,4 %. Był to piąty z rzędu miesiąc wzrostu

Poznaliśmy również wyniki sprzedaży detalicznej ze Szwajcarii. Spadła ona o 1,6 % rok do roku.

Pomijając fakt, że dziś w USA jest święto, naszą uwagę skupimy na wtorkowym posiedzeniu Banku Rezerw Australii, na którym spodziewana jest podwyżka stóp procentowych o 50 pb.

Dzień później, w środę, będziemy zainteresowani protokołem z posiedzenia amerykańskiego FOMC, który przedstawi stanowisko FOMC w sprawie polityki pieniężnej.

Śledź naszą grupę, aby być na bieżąco!

Źródła:

Witamy w poniedziałkowym podsumowaniu tego, co było interesujące w ostatnim tygodniu handlowym i na czym skupimy naszą uwagę w tym tygodniu.

CNB zaskoczył rynki! Być może po raz ostatni...

Czytaj dalej, aby dowiedzieć się więcej!

Pod koniec tygodnia poznaliśmy najnowsze dane dotyczące globalnego wskaźnika PMI (Purchasing Managers' Index), które okazały się jeszcze gorsze niż oczekiwano.

W minionym tygodniu otrzymaliśmy szereg interesujących danych, głównie dotyczących brytyjskiej inflacji i sprzedaży detalicznej.

Inflacja konsumencka wzrosła o 0,7 %. To nadal potwierdza silniejszą presję cenową. Nie ma tu nic, co mogłoby odciągnąć BOE od dalszego i bardziej uporczywego zacieśniania polityki.

W środę i piątek prezes Fed Jerome Powell zeznawał przed Komisją Gospodarczą w Waszyngtonie na temat perspektyw gospodarczych i ostatnich działań w zakresie polityki pieniężnej.

Najciekawszym wydarzeniem ubiegłego tygodnia była decyzja Narodowego Banku Czech w sprawie stóp procentowych.

W środę po południu niespodziewanie podniosła stopę procentową o 125 punktów bazowych.

W tym tygodniu zwracamy uwagę na środowe i czwartkowe dane o PKB z USA, Wielkiej Brytanii i Kanady.

Przez cały tydzień możemy spodziewać się napływu wystąpień przedstawicieli banków centralnych, którzy będą w centrum uwagi.

Śledź naszą grupę Telegram, aby być na bieżąco!

Źródła: